资讯观点

2022饮料大战:新茶饮杀向元气森林

来源:开菠萝财经(ID:kaiboluocaijing)两年后再战,但气泡水的钱更难赚了。

2022年夏天,一场最激烈的饮料大战蓄势待发。

先是元气森林被可口可乐和百事可乐“盯上”。2月中旬,据媒体报道,在“两乐”内部曾传出这样的声音:“下定决心干倒元气森林”,“2022年,市场上不会再有元气森林的气泡水”。

4月底,有市场传言,奈雪的茶(以下简称奈雪)近期预计投资5亿-10亿元收购RTD(即饮饮品ReadyToDrink)产线。奈雪方面没有正面回应网传的投资事项,只是说,“确实在大力发展瓶装饮料业务”。

加起来千亿美元营收的饮料界两大巨头,盯上成立6年的后起之秀。一家亏损1.5亿的茶饮新星,或将拿出将近1/4的营收押注瓶装饮料,有分析称,其将继续发力气泡水、乌龙茶,而且主打无糖。

这是否意味着老中青三股势力即将在瓶装气泡水赛道,来一场大对决?

“这可能是高估了奈雪做瓶装饮料的能力。”有业内人士告诉开菠萝财经,只是,在新茶饮赛道不再性感、疫情防控常态化之下,瓶装饮料成了奈雪的重要业务,不然增长和盈利压力空前巨大。

而这也不是奈雪一家的动作。此前,同为新茶饮头部玩家的喜茶,已经把瓶装饮料当成重要的新产品线去开拓,乐乐茶、蜜雪冰城、茶颜悦色均有注册商标或专利授权的动作,被解读为已有相关规划。

市场大、利润高、复购率高的瓶装饮料,就像摆在新茶饮面前的潘多拉魔盒,诱惑着玩家们一步步靠近。可越近,对手也越多、越强。

01

新茶饮,战火烧至瓶装饮料

最近,引起饮料行业从业者警觉的公司是奈雪,这家现制茶饮中唯一的上市公司,近日被传将投资5亿-10亿元,加码瓶装饮料赛道。

据新浪财经报道,奈雪近期因即饮产品销量大增,急需收购RTD(即饮饮品Ready To Drink)产线,预计投资规模5亿到10亿元之间。其获得的一张某FA机构内部图片显示,奈雪对RTD产线的具体要求是:地域集中在华东、华南;产能规模达到每年7000-8000万箱;生产线要有8-12条;技术要求无菌冷灌装、自动化程度高;团队具备超过10年工厂管理经验……

对于投资传闻,奈雪回应媒体称,尚不方便透露,但同时表示,公司确实在大力发展瓶装饮料业务,2021年已成立了奈雪饮料科技公司,目前已推出7款瓶装茶产品。

其实奈雪对瓶装饮料下手的时间,可以追溯到2020年10月。彼时,第一批奈雪气泡水上市,主打“0糖0脂0卡”。

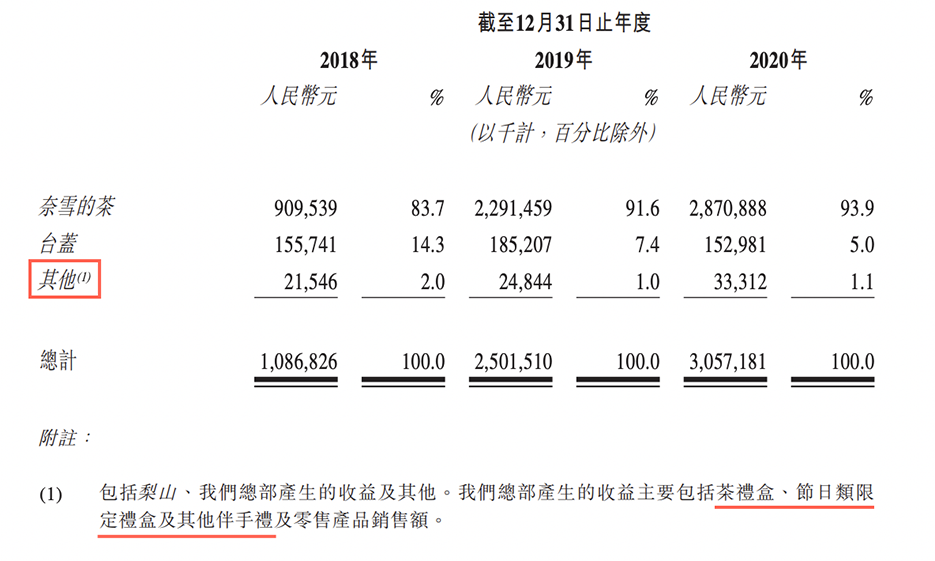

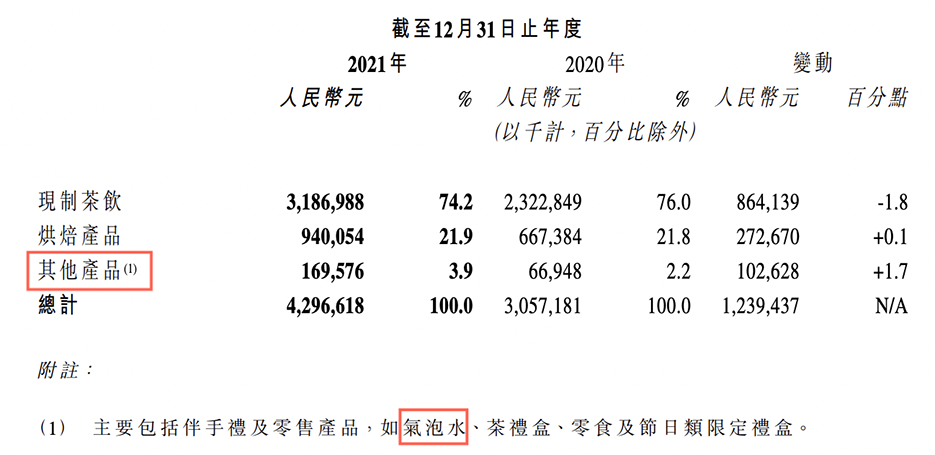

只是,奈雪的瓶装饮料一直没能掀起太大水花。在它的2021年财报中,包括气泡水、茶礼盒、伴手礼这些在内的“其他产品”营收1.7亿元,营收占比3.9%,规模并不大。而“气泡水”在这份年报中只露面了这一次。到此时,奈雪已经做了整整两年瓶装饮料。

如今传闻中的“5-10亿”的投资体量,对于营收40亿的奈雪来说,不是一笔小数目。这被多位受访者解读为“将大举进军瓶装水市场”。

“不管奈雪在瓶装饮料上,是否要从过去的代工转向自己生产,加大投入都是很有必要的。”关注食品饮料行业的投资人戴尧对开菠萝财经分析,疫情常态化是关键导火索。同时,从竞争的角度看,喜茶对瓶装饮料的布局更早、动作更密,奈雪不但要后起直追,还要防范其它茶饮对手赶上来。

其它新茶饮对手对瓶装饮料也觊觎已久,只不过是有雷声还没雨点。

高端新式茶饮赛道第三名的乐乐茶,在2020年12月被发现母公司申请了“快乐茶”“瓶瓶茶”相关商标,注册相关分类包括啤酒饮料等。地方新茶饮代表茶颜悦色,于2021年末已注册新的全资公司,经营范围包括其他饮料等。

拟在A股市场IPO的蜜雪冰城,动静就比较大了,此前申请注册了“雪王爱喝水”商标、瓶子外观专利;还于2021年8月成立重庆雪王农业有限公司,经营范围包含饮料生产;近日显示申请的“瓶贴(霸汽系列)”外观专利已获授权,涉及蜜桃乌龙气泡水、西柚茉莉气泡水两款产品,瓶贴上贴着“0脂肪不怕胖”等字样。

图源 / 天眼查APP

根据惯例,注册商标通常会被解读为已有相关规划。对于外界的解读和猜测,乐乐茶、茶颜悦色公司方面未回应,蜜雪冰城方面回复称,目前没有任何经营动作,同时否认了有布局气泡水赛道的相关计划。

从公开渠道,的确还未见到这三家的瓶装饮料产品。站在奈雪的角度,驱动它加速改变的,除了疫情常态化下的变通,或许还有对手喜茶。

接近喜茶的茶饮领域从业者董昱向开菠萝财经透露,瓶装饮料对喜茶的营收贡献度,要高于奈雪,就日营业额维度来看,瓶装饮料旺季时,喜茶瓶装饮料的占比能到5%以上。

有两个佐证是,2020年年中出道的“新人”喜小瓶,几个月后便出现在喜茶的2020年度报告中,并晒了成绩单:“2020年双11期间,喜小瓶气泡水在网红气泡水中位列TOP 3”;现在一年多时间过去,喜茶和奈雪的瓶装饮料,在主流线上渠道(天猫、京东)显示的月销量,有一定差距,喜茶领先。

各自销量最高的瓶装饮料对比

图源 / 天猫旗舰店

把时间拉回到2020年,其实喜茶、奈雪的瓶装饮料,“出身”是差不多的,都是“从品牌角度出发”的产物。

董昱透露,喜小瓶刚出现时,也就是2020年5月前后,地位更像是衍生品,市场营销活动和费用安排由喜茶市场部负责,意图是希望借它宣传品牌,同时让忠实粉丝随时能喝到喜茶的饮品。

瓶装饮料最初在奈雪的处境也是类似,存在感和伴手礼、零食一样低。

开菠萝财经翻阅奈雪更新的招股书,没有发现“瓶装饮料”字眼,与此相关的是“即饮茶饮”、“气泡水”。其中“即饮茶饮”共出现了11处,“气泡水”出现3处,所属版块是“伴手礼及零售产品”,与伴手礼、零食一样,生产均外包给第三方生产商,对其价值的表示也与伴手礼等类似,都是为了“创建更多客户接触点;拓展品牌的消费时间段及场景”,“渗透到新的零售渠道;与其他知名生活方式品牌进行联名推广计划”。

可能是发现瓶装饮料地位明显被低估,喜茶刚开启这项业务不久,便给提了“位份”。

一段改名插曲可见变化。据董昱了解,2020年5-7月,喜茶的瓶装饮料业务经历了从“喜小茶瓶装厂”改名为喜小瓶的过程,其间,所推品类也从气泡水扩展到了果汁茶、柠檬茶、乳茶等。而奈雪最初只推了一款两个口味的气泡茶。

也就是说,入场时间更早的喜茶,不但给喜小瓶“转正”了,主攻品类也更丰富。

调研过茶饮赛道的投资经理顾恺透露,早期瓶装饮料是被喜茶当作新产品线去尝试,奈雪在开拓新产品线,首选的是欧包,可现制欧包的可复制性比较差。奈雪的招股书显示,欧包产品的毛利低于茶饮,拖累了奈雪的坪效和利润表现。

站在规模效益的角度,零售电商行业专家、百联咨询创始人庄帅分析,瓶装饮料市场规模大,作为标准化工业产品,具有边际成本递减效应,生产成本会随着规模增长不断降低、利润率能够不断增长,另外,瓶装产品的复购率要高于线下现制茶饮。

待到奈雪做了瓶装饮料一年多后,后者的存在感才强了一些,但谈不上地位有多高。从奈雪的2021年中期报、年报中,可窥见一二。瓶装饮料依然属于“伴手礼及零售产品”大类,但出现在了“其他”的备注中。

图源 / 奈雪的招股书(上)、2021年年报(下)

“虽然两家都没能靠瓶装饮料创下多少收入”,顾恺说,但奈雪“小瞧”瓶装饮料的后果之一是,喜茶可以把小有成绩的喜小瓶的故事讲给投资人听。

他向开菠萝财经透露,外界对奈雪的估值主要是基于门店,包括主品牌奈雪和子品牌台盖,而对喜茶的估值,在主品牌和子品牌(喜小茶)之外,还有瓶装饮料喜小瓶。

市场早就注意到了新式瓶装饮料的崛起。戴尧分析,2020年是元气森林线下终端变化最大的一年,其销售情况已有明显好转,而且在整个瓶装饮料市场里,碳酸饮料的份额最高,气泡水在国内又属于空白市场。据中国轻工业信息网数据,2021年中国饮料行业恢复了增长,其中,碳酸饮料制造业的增速超过其他品类,仍居饮料行业市场份额榜首。

从这个角度看,喜茶们在前后几个月的时间里,约好了一同闯入一个全新的领域、而且都是先做气泡水,并非偶然。只是,喜茶的果子结得更丰满一些。

如今,从奈雪的新动作看,瓶装饮料不再只是试验田。庄帅对开菠萝财经分析,疫情防控常态化之下,将会成为既定战略、重要业务,“否则增长压力和盈利压力巨大”。于喜茶也是如此。

03

瓶装饮料市场,不容易拿下

两家的瓶装饮料到底做得如何,奈雪把它放在“其他”中让人无法辨别;喜茶曾经是通过年度报告和大促战绩对外公布成绩,可后续也不再公布“喜报”。

在喜茶2021年年度报告中,没再出现瓶装饮料的身影。喜茶曾连续两次在电商大促期间公布线上渠道战绩,一次是2020年双11,一次是2021年618。第二次,喜茶公布瓶装饮料销售近17万箱、200万瓶,其中气泡水销售较上一年双11期间增长3倍。可2021年双11,外界没再看到类似的大促成绩单。

只看线上,有失公允。有数据显示,线下商超和便利店仍是瓶装饮料的主力渠道。

易观分析品牌零售行业分析师李心怡表示,一般来说,新兴的软饮料品牌,多数是从线上渠道起家,在线上验证产品实力之后再到线下大范围铺货,不过,对于拥有线下基因的喜茶和奈雪来说,如果已经验证了产品潜力,必然会成为优先考虑线下渠道,铺向连锁便利店和新零售这样的新渠道。“线上的履约成本过高,不太可能依靠线上贡献大多数销量”。

而2021年,喜茶瓶装饮料线下销售网点数量3万+的成绩,便一度被用于佐证其在瓶装饮料市场的潜力。彼时有媒体报道,喜茶在线下,除全面覆盖自有门店外,还包括主流便利店以及新零售渠道。

奈雪对瓶装饮料的布局也是类似,从一开始就在自营的网店、线下门店售卖,并进入了便利店、商超等。

可“3万+”的线下销售网点数量,在庄帅看来,和四大瓶装饮料集团(顶新集团、统一集团、两乐和农夫山泉)、区域品牌相比,是“非常一般的成绩”。

线下网点受限,“喜茶的瓶装饮料很快便进入了增长瓶颈期”,董昱了解到,核心问题在于,不论是消费人群还是消费区域,始终都没有突破喜茶的“一亩三分地”,没有发挥出瓶装饮料的优势。

先看人群,为喜茶瓶装饮料买单的,多数是喜茶的忠实用户。

再看地域,喜小茶发展半年后,销量提升便主要来自线下渠道,因此喜茶对线下渠道寄予厚望,加强与便利店和超市的合作,但主要销售地区依然是喜茶门店覆盖率高、品牌相对强势的华南、华东地区,而在门店较少的华北等地区,认可度低。

这被董昱认为是喜茶瓶装饮料天花板低的表现。李心怡也表示,喜茶、奈雪本身有较强的品牌影响力,短时间内在销量上取得一定突破也在意料之中,但未来能否真正在饮料界立足,道路还很长。

04

新茶饮圈地饮料,

气泡水大军答应吗?

如今,疫情防控常态化,现制茶赛道的竞争白热化状态下,市场关心的问题是,瓶装饮料能成为新茶饮们新的增长点吗?

现制茶饮选手去做瓶装饮料,前期的机会和优势还是比较明显的。

首先是品类选择上几乎没走弯路。目前,喜茶主攻气泡水、果汁茶、柠檬茶、轻乳茶,奈雪则是气泡水、乌龙茶、果汁茶。两家的气泡水均宣传“0脂0卡”。

结合多位受访者的观点,上述几个品类是非传统、同时又是较为成熟的通用品类。

李心怡表示,喜茶、奈雪这样的跨界“打劫者”如果去做传统品类,几乎完全没有机会,做新兴品类或许还有突围的可能。而这几个品类属于比较新兴的品类,其中的气泡水、轻乳茶虽然是元气森林的声量较高,0糖0脂这一口号也是由元气森林最先带火,但现在已有多家饮料企业入局,已是充分竞争的品类。在庄帅看来,“这些较为成熟的类型饮料,无需教育市场,可以降低市场营销费用”。

其次是茶饮玩家在瓶装饮料上有一些能复用的优势。

一方面,“现制茶饮选手在原料端已经积累了一定的供应链能力,可以复用部分能力”,李心怡说道。另一方面,“茶饮品牌对于茶饮产品有研发创新的经验,一定程度上能够帮助推出差异化的RTD饮料”,CIC灼识咨询总监张辰恺表示。

然而,摆在新茶饮们面前的难题,更多。

最难的是线下网络,这也是瓶装饮料竞争最激烈的地方,也不是跨界选手三年两载就能攻克的战场。喜茶们会遇到上述提到的布局全国市场的“四大天王”,以及许多区域性品牌。

和这些劲敌相比,庄帅认为,喜茶们的短板就比较明显了。

虽然品类认知度在有购买力的年轻消费群体中较高,但茶饮玩家不熟悉瓶装饮料市场的品牌推广、全渠道运营和用户需求管理。

即便了解消费者口味喜好,但瓶装饮料的口味属于产品研发专业范畴,与现制茶饮在原料、生产工艺上,类型差异非常大。另外,跨界做瓶装饮料,还需要匹配团队成员、改变管理模式。

在茶饮选手们的蓝图里,中国暂未形成规模化的高端饮料市场。开菠萝财经对比喜茶、奈雪在网店的售价发现,它们销售较好的产品,单瓶价格在5.5元到7元之间,比元气森林稍高。

对于喜茶们的攻势,饮料大军显然不会坐视不管。

就单单一个气泡水品类,张辰恺表示,消费者选择非常多,除了农夫山泉、元气森林,太多饮料公司都推出了类似产品。

华南地区的一位饮料经销商曾透露,以农夫山泉为例,气泡水产品上线不到一个月后,便铺设了上百万个线下终端,“这些巨头在线下销售终端有强大优势,把一款新品推向市场要容易得多”。开菠萝财经注意到,农夫山泉这款气泡水的单价在5.3元左右。

今年4月,元气森林第一次向外界披露业绩,“2021年的营收是前年的2.6倍”,估算下来,2021年销售业绩为70亿元;线下终端数量突破100万个。“今年,元气森林在气泡水上会咬得更死。”戴尧对开菠萝财经表示。

整个气泡水赛道已经是老中青势力交叉乱斗的局面了,有赛道霸主元气森林,有新势力东方鸿鹄,更有反“元气森林”联盟,农夫山泉、可口可乐、达能。

大军压境,每一位都冲着气泡水而来,喜茶们能不能和老大哥、新势力掰一掰手腕,甚至在瓶装饮料里拿下一定的市场份额,这还需要长周期验证。庄帅的答案是,“参考元气森林的规模增长周期,验证周期至少需要三到五年”。