资讯观点

2021年度中国现制茶饮深度洞察

来源:茶也产业加速器 01

历史演变:从奶茶粉调制1.0时代升级至天然、精致3.0时代

随着人们消费习惯变迁,茶饮行业迭代升级,原料由奶茶粉到优质茶叶,门店由单一奶茶店到多功能、复合式休闲店,销售渠道由线下渠道到线上线下全场景覆盖,并且注重品牌IP打造,跨界合作。

1.0冲粉时代

产品以奶茶粉为主,制作方式为热水勾兑奶茶粉。品牌意识不高,产品销售卖货为主导。没有外卖,以街边店铺为主,消费者需亲临现场购买。自动化程度低,人工手工操作为主。

2.0连锁茶饮时代

以茶叶冲泡热水制作基底茶,加入少许鲜奶、鲜果。品牌意识逐渐提高,连锁品牌开始出现,但仍以外来品牌为主,本土特色不明显。

3.0新式茶饮时代

以天然原料、优质茶叶萃取冷萃茶、冰滴茶、加入新鲜水果、仙草冻等配料。本土新品牌层出不群,企业注重营销和品牌IP的打造。渠道多样化,线上线下全场景覆盖,门店分布大型商圈,个性化装修。并且围绕互联网时代更加注重数字化运营。

资本加持下,现制茶饮店疯狂扩张,多家网红茶饮频频“翻车”,因经营不规范而面临整改等问题。为改善该类问题,茶饮企业亟需回归理性,由追求“数量”转变为“质量”。

·2021年2月

上海奉贤区市场监管局突击检查奉贤宝龙广场茶百道门店,发现存在原料未封口、工作人员健康证不齐、口罩佩戴不规范等问题。

·2021年5月

郑州市监管部门对郑州市529家蜜雪冰城门店展开“地毯式”排查,根据检查结果责令35家门店限期整改,责令3家门店立即停业整改,当场对9家门店下达行政处罚决定书。

·2021年6月

南京市场监管部门进行夏日冷饮专项抽检时,在16批次果茶、6批次食用冰中检出喜茶旗下5批次产品有食品安全问题。

·2021年8月

广东省部署并开展了对全省范围内“奈雪的茶”门店和相关网红饮品店专项风险隐患突击检查活动,共检查“奈雪的茶”及同类门店1233家,发出现场责令整改通知书33份,警告2家。

CHAYeah分析师:

在资本加持下,现制茶饮门店扩张速度加快,门店数量爆发式增长。无论是直营还是加盟都无法保证所有员工遵循统一标准,因此在管理中存在诸多的不确定性。为了改善此类问题,企业本身需要“降温”,由追求“扩张速度”转变为追求“质量”。

02

茶饮产品不断创新,寻求突破

产品端,由于产品同质化严重,现制茶饮企业推新频率高并且向咖啡、烘焙等跨界;现制茶饮技术壁垒低,产品同质化严重,头部玩家为了强化占据消费者心智,不断寻求创新突破。产品战略“两步走”,一是定期推出茶饮新品,二是向咖啡、烘焙等产品跨界。

·2018年,奈雪的茶开设独立咖啡门店。

·2017年,蜜雪冰城推出以现磨咖啡为主的全国连锁饮品品牌“幸运咖”。

·2021年7月,喜茶投资精品咖啡品牌Seesaw。

新产品多以健康、养生、国风、手打柠檬茶为“财富密码”。奈雪的茶上市前夕,喜茶、沪上阿姨连获融资,6月为融资高峰期。同时,字节、三七互娱等互联网巨头入局,主打健康、养生、国风理念以及手打柠檬茶的后起之秀更易获得资本青睐。

03

疫情期间线上强势反超,小程序成主战场

疫情期间,线下消费渠道受限,现制茶饮的赛场转向线上,2020年线上下单比例高达70%。消费渠道的转移迫使茶饮企业进行数字化转型,小程序为其中的重要一环,竞争加剧。

线下门店类型:

·标准门店,面积在200平米左右,高端茶饮品牌一般将标准店布局在主要城市的购物中心等黄金地段,标准店数占所有门店比例为70%-80%。

·小型店/外卖店,面积较小,分布在高级写字楼、住宅区附近,店铺运营成本低,为未来扩张的典型主力,高端茶饮品牌小型店/外卖店数占所有门店比例超20%。

·概念店是茶饮企业为了塑造品牌形象,提升品牌美学,在空间设计上创新,融入不同的品牌元素,给消费者更好的空间体验,比如喜茶LBA店/黑金店,占所有门店比例不超过10%。

线上渠道类型:

·小程序商城

随着用户消费习惯的变化,茶饮企业纷纷加码小程序,缓解排队现象,提升数字化运营能力,小程序销售额占整体销售额比例近40%

2018年,喜茶上线微信小程序喜茶GO;奈雪的茶上线支付宝小程序;

2020年,蜜雪冰城上线支付宝小程序

第三方外卖平台(饿了么、美团)

茶饮企业入驻第三方外卖平台,收取一定比例的佣金。第三方外卖平台销售额占整体销售额比例近30%。

04

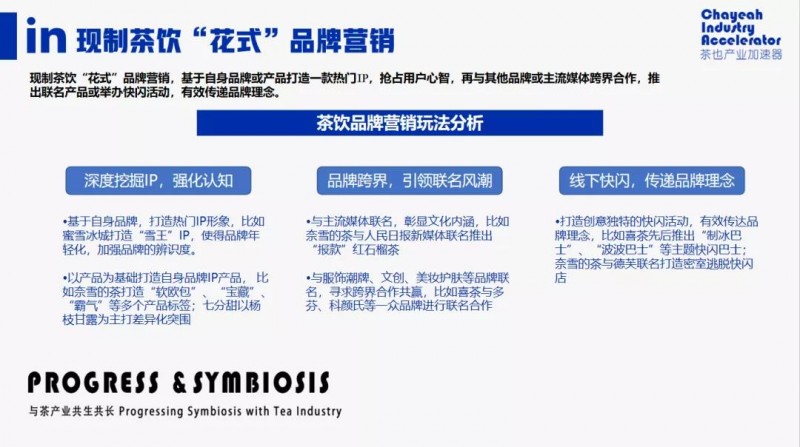

新品牌“花式”营销,跨界联名抢占心智

现制茶饮“花式”品牌营销,基于自身品牌或产品打造一款热门IP,抢占用户心智,再与其他品牌或主流媒体跨界合作,推出联名产品或举办快闪活动,有效传递品牌理念。

-茶饮品牌营销玩法分析-

深度挖掘IP,强化认知

•基于自身品牌,打造热门IP形象,比如蜜雪冰城打造“雪王”IP,使得品牌年轻化,加强品牌的辨识度

•以产品为基础打造自身品牌IP产品,比如奈雪的茶打造“软欧包”、“宝藏”、“霸气”等多个产品标签;七分甜以杨枝甘露为主打差异化突围。

品牌跨界,引领联名风潮

•与主流媒体联名,彰显文化内涵,比如奈雪的茶与人民日报新媒体联名推出“报款”红石榴茶。

•与服饰潮牌、文创、美妆护肤等品牌联名,寻求跨界合作共赢,比如喜茶与多芬、科颜氏等一众品牌进行联名合作。

线下快闪,传递品牌理念

•打造创意独特的快闪活动,有效传达品牌理念,比如喜茶先后推出“制冰巴士”、“波波巴士”等主题快闪巴士;奈雪的茶与德芙联名打造密室逃脱快闪店

05

现制茶饮品牌竞争格局,马太效应初显

现制茶饮呈现“大行业、小公司”的特征,企业在产业上下游中话语权重。高端市场形成双寡头垄断格局,马太效应初显;中端市场消费需求大,市场玩家卡位激烈;低端市场蜜雪冰城一骑绝尘,走“农村包围城市”道路。

无论是上游原料供应还是下游茶饮销售都呈现高度竞争的状态,现制茶饮企业在产业链中议价能力强,部分企业自建茶园、果园,深入产业上游,同时自营小程序,部分代替外卖的作用。

根据人均客单价,将现制茶饮品牌分为低、中、高三档。低端品牌人均客单价10元以下,以蜜雪冰城为首;中端品牌11-20元,市场玩家众多;高端品牌20元以上,包含奈雪的茶、喜茶等。

现制茶饮高端市场已经形成“喜茶+奈雪的茶”双寡头竞争格局,CR5超过50%。且由于龙头企业长期在一线、新一线深耕,品牌护城河深,马太效应初显,新进入者暂时难以撼动其地位。

·喜茶

深耕一线、新一线,以直营方式扩张门店;建立多品牌矩阵,发力中端茶饮及饮料市场;营收可观,单店模型优;深耕产业上游,保证原材料供应。

主力产品:芝士茗茶(茶+奶盖)、水果茶、纯茶、波波茶

畅销Top5:多肉葡萄、多肉芒果露露、芝芝莓莓、烤黑糖波波鲜奶、芝芝桃桃

•建立多品牌矩阵:

①喜小茶:定位中端茶饮市场,价格8-15元,重点在奶茶及奶茶配料上。

②喜小瓶:主打无糖气泡水,均价5.5元/瓶。

•供应链:

喜茶自建茶园、与原产地茶园建立战略合作或者与茶农签订采购协议,一方面保证货源的稳定,降低成本,另一方面从源头进行品质控制,保证产品的品质、口味的一致性和稳定性。

·茶颜悦色

茶颜悦色于2014年成立,是首家以中国风为主题的奶茶品牌,与长沙强绑定,成为长沙游客旅游打卡必去之处。现今逐渐向其他城市扩张,但失去长沙地域稀缺性标签或将面临水土不服的问题。

·2014年中旬

茶颜悦色成立

·2015年7月

茶颜悦色在长沙核心商圈开店

·2017年8月

茶颜悦色在长沙拥有直营门店40家

·2019年3月

茶颜悦色获得天图资本数千万元A轮融资

·2019年8月

茶颜悦色获得阿里关联企业的投资

·2020年

走出长沙,进军武汉和常德

产品:三层茶饮,性价比高

每一杯奶茶从上往下第一层为不同口味的配料,第二层采用新西兰淡奶油,第三层则是带有中国特色的茶基,产品价格12-22元,代表产品有幽兰拿铁、声声乌龙、桂花弄。

品牌:极具中国风特色,与长沙强绑定

品牌形象设计围绕中国古典风进行设计,Logo以中国古典侍女为原型。同时与长沙强绑定,成为长沙特色,游客旅游打卡必去之处。

门店:深耕长沙形成规模效应,再逐渐向外拓展

目前门店约340家,深耕长沙,形成规模效应后再逐渐向其他城市拓展,以直营模式为主。

·蜜雪冰城

现制茶饮“花式现制茶饮低端市场蜜雪冰城断层领先,其以加盟形式快速扩张,门店数量现已突破1万家,在低端市场市占率超30%,但高端品牌进军下沉市场或对其造成一定冲击。

蜜雪冰城以下沉市场为主阵营,目标客群为对价格敏感的学生群体;追求极致性价比,价格上具有竞争优势;自建工厂研发中心及物流分仓,降低运营成本;打造“雪王”IP,形成品牌符号。

产品:坚持低价策略,追求极致性价比

•蜜雪冰城产品分为冰淇淋和饮品,价格均在4-10元区间,其中饮品分为果茶、奶茶、特调。

•高性价比是蜜雪冰城成功的要素之一,坚持不加价,薄利多销,价格上比其他品牌更有竞争优势。

渠道:走“农村包围城市”道路

•蜜雪冰城三线及以下城市门店占比高达80%,以加盟模式快速抢占下沉市场。

•门店分布在学校及人流量大的商业区附近,目标客群为对价格敏感的学校群体,避开高端市场竞争。

品牌:拟人化IP,强化消费者记忆

•蜜雪冰城独具匠心,推出全新IP“雪王”,让消费者对品牌形成记忆符号。

•打造“雪王”IP周边产品,设计表情包,强化品牌印象。

供应链:产业链向上游延伸,严控成本

•蜜雪冰城自建工厂及物流中心,大大降低物流运输成本。

•与茶园、果园深度合作,降低原材料采购成本。

•采用密集开店策略,以季度、半年为期更新产品,运营成本低。

·奈雪的茶

奈雪的茶首创“茶饮+烘焙”模式,烘焙业务占比超20%,同时着力打造“第三空间”,为人们提供聚会场所。以直营的模式运营门店,门店主要分布在一线、新一线城市。

·其他

10-20元茶饮产品大众接受度最高,因此中端茶饮赛道玩家众多,品牌卡位激烈,新品牌迭代更新。当前,CoCo都可、书亦烧仙草、古茗暂时领跑。

06

现制茶饮未来发展趋势

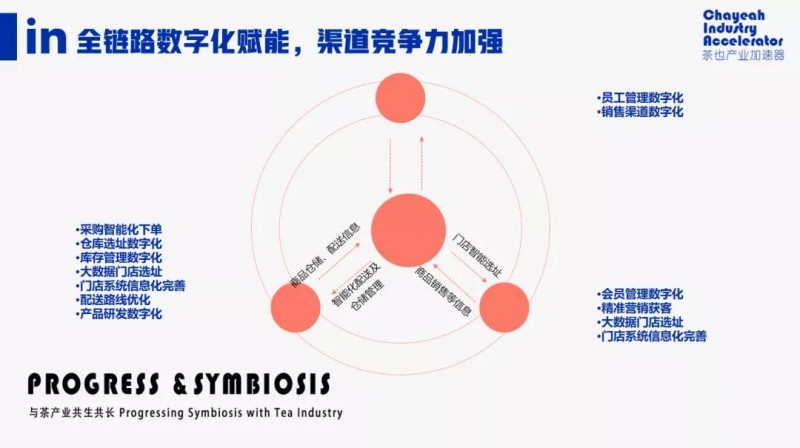

未来,随着新式茶饮迈向下半场,茶饮品牌数字化转型升级,门店运营、原材料供应及会员管理等环节将全面实现数字化。同时,国内企业为了寻求新增量,将掘金海外市场。

互联网背景下,数字化转型升级大势所趋。围绕数字化管理技术,未来门店运营、原材料供应及会员管理等环节均有望全面实现数字化,降低运营成本,有利于产品研发、会员获客与拉新。

未来,随着国内现制茶饮行业迈向下半场,市场紧缩,增量不足,国内企业势必出海寻求新增量。“由近及远+本土化”是打造全球现制茶饮品牌的制胜法宝。

现制茶饮市场进入壁垒低,产品可复制性强,单店盈利模型优异。未来随着各大零售业态的饱和,将会有更多的火锅、饮料等业态玩家入局分一杯羹。